Metoda podzielonej płatności (split payment) w podatku VAT

Nowe obowiązki w zakresie podzielonej płatności mają obowiązywać od 1 lipca 2018 r.

Pojęcie mechanizmu podzielonej płatności

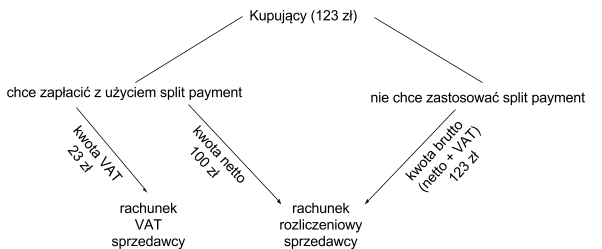

Split payment (czyli mechanizm podzielonej płatności) to kolejny sposób uszczelnienia systemu podatkowego przez polski rząd. Jest to sposób rozliczania podatku VAT polegający na tym, że płatność za nabyty towar lub usługę jest dzielona na dwie części. Zapłata odpowiadająca wartości netto sprzedaży jest płacona przez nabywcę na rachunek bankowy sprzedawcy, natomiast podatek VAT płacony jest na specjalne konto dostawcy – rachunek VAT.

Metoda ta ma na celu przeciwdziałanie nadużyciom i oszustwom podatkowym. Umożliwia organom podatkowym monitorowanie i blokowanie środków na rachunkach VAT, eliminując ryzyko „znikania” podatników wraz z zapłaconym im przez kontrahentów, a nieodprowadzonym podatkiem VAT. Mechanizm podzielonej płatności może zostać zastosowany wyłącznie w transakcjach B2B (firma-firma) – nie ma zatem wpływu na transakcje zawierane z konsumentami (B2C). Zapłata z zastosowaniem split payment będzie możliwa tylko w polskich złotych, przy użyciu komunikatu przelewu udostępnianego przez bank lub SKOK.

Funkcjonowanie rachunku VAT przedstawia poniższy schemat:

Korzyści dla przedsiębiorców ze stosowania mechanizmu split payment

Zastosowanie mechanizmu split payment przez przedsiębiorcę nie będzie obowiązkowe. Podjęcie decyzji o jego wykorzystaniu będzie stanowić dobrowolny wybór nabywcy. Ustawodawca przewidział dla podatnika określone korzyści wynikające z dobrowolnego zastosowania systemu:

- w stosunku do podatników nie stosuje się sankcji z art. 112b i 112c ustawy o podatku od towarów i usług (dodatkowe zobowiązanie podatkowe stanowiące 20, 30 lub 100 % kwoty zaniżenia zobowiązania podatkowego w VAT)

- brak odpowiedzialności solidarnej wynikającej z przepisów działu Xa (towary z załącznika nr 13 do ustawy)

- jeżeli podatnik zdecyduje się na zwrot nadwyżki VAT naliczonego na rachunek VAT, wówczas taki zwrot będzie dokonywany w przyspieszonym terminie

- do zaległości w podatku powstałej za okres rozliczeniowy, za który podatnik w złożonej deklaracji wykazał kwotę podatku naliczonego, której co najmniej 95 % wynika z otrzymanych przez podatnika faktur zapłaconych z zastosowaniem split payment – nie stosuje się przepisu art. 56b Ordynacji podatkowej

Art. 108c ust. 1 i 2 ustawy o podatku od towarów i usług nie znajduje zastosowania jeżeli posiadaliśmy wiedzę, że faktura zapłacona z zastosowaniem split payment:

- została wystawiona przez podmiot nieistniejący

- stwierdza czynności, które nie zostały dokonane

- podaje kwoty niezgodne z rzeczywistością

- potwierdza czynności, do których mają zastosowanie przepisy art. 58 (czynność prawna sprzeczna z ustawą) i art. 83 (pozorne oświadczenie woli) kodeksu cywilnego.

Dariusz Kowalczyk

Dariusz Kowalczyk  Gabriela van Doorne

Gabriela van Doorne  Magdalena Grochólska

Magdalena Grochólska